ここ数年で投資家人口は急激に増えています。老後の資産形成、マネーマシンを作るためにはどうしたらいいのか?と考えている方も多いのではないでしょうか?

最近は、投資信託・インデックスファンド・米国株式投資につみたてNISA、FXにESG投資といった投資に関連するワードをよく耳にするようになりました。

元々投資に対して”ギャンブル”や”マネーゲーム”といったマイナスイメージを持っている方が多かった時代から、少しずつ変化しつつあるのだなと感じます。

ただ1つ疑問に思うことがあります。

現在あなたが行っている、または検討している資産形成の手段で、果たしてご自身が60歳、70歳になった時に大きな資産を築くことはできるのでしょうか?ということです。

毎月のお給料から少しずつ投資をしていくと考えると、個人の資金力には限界があります。それゆえ、個人の力だけで築ける資産が膨大になることは難しいと考えます。

では打つ手はないのか?

そんなことはありません。自分の資金力に頼る投資ではなく、他人のお金で運用する、それが可能なのが”不動産投資”です。

毎月のお給料から切り詰めることなく大きな資産を築く可能性を秘めている、不動産投資というマネーマシンについてご説明します。

そもそもマネーマシンは必要?

人生100年時代といわれる中、2019年に金融庁が公表して話題になった老後2,000万円問題。

夫65歳と妻60歳の無職世帯が生活するためには、収入に加え20年で約1,300万円、30年では約2,000万円のお金が必要で、貯蓄がないと毎月約5.5万円の赤字が出てしまいますよといった問題です。

この内容では支出が1世帯で26万円程度で計算されていますので、2,000万円の貯蓄をしても1人あたり約13万円となります。

皆さんはこの金額にどう感じますか?マイホームを購入してローンも完済していたら多少有意義な生活ができるとも思いますが、それでも決して収入が多いとはいえませんよね。

終身雇用制度や退職金制度が崩壊しつつある今、ご自身や家族を守る上でもマネーマシンを作ることは重要なのではないでしょうか?

不動産投資と他の投資の違い

冒頭でお話ししたとおり、最近は投資信託や株式投資などの需要が高まっています。毎月少額を投資の軍資金にし、コツコツと増やしていく。その方法ももちろん大賛成です。

一番良くないのは資産形成に取り組まないことだと私は思っています。

ただ、安定した米国株やNISAはローリスク・ローリターンな投資の為、少ない元手では高利回りでも大きな利益を得ることは難しいです。

対して不動産投資は大きなお金を動かせて、且つローリスク・ミドルリターンの投資と考えます。

「他人」のお金で運用ができる

不動産投資の場合は、与信力を活かして銀行から融資を受けることができます。自己資金が少額でも、融資を受けることで他人のお金で投資の運用ができるので、その分得られる利益も大きくなります。

“借金をする”ということにマイナスイメージを持たれる方もいますが、マイホームや車のローンはそこまで抵抗がないのではないでしょうか?

不動産投資も同様にあなたの返済能力に応じた計画を不動産会社が提案しますので、借金のマイナスイメージは一度取り払いましょう。

毎月のキャッシュフローを得られる

不動産投資のメリットの1つとして、購入した投資物件のローンを支払いつつ、毎月のキャッシュフローを得ることができます。

投資信託やつみたてNISAは基本的にお金を預けたままで、毎月キャッシュとして利益を得るイメージはないと思いますが、不動産投資の場合は毎月副収入を獲得できるため、将来だけでなく現在の生活にも余裕が生まれていきます。

将来的に土地資産が残る

購入した物件は、保有し続けると最終的に土地資産として残ります。

別の記事でもご紹介しましたが、実際に30年間不動産投資をした場合のシミュレートをしてみましょう。

現在価値7,000万円の物件を、利回り8%(年間560万円)で取得

※フルローンで借り入れができたと仮定して計算をします

年間返済額→約360万円(期間30年間で金利3%)

年間コスト→約140万円(税金や管理費を年間収入2%相当と仮定)

560万円(年間収入)- 140万円(年間コスト)- 360万円(年間返済額)= 60万円(キャッシュフロー)

60万円(キャッシュフロー)×30年(ローン期間) = 1,800万円(現金収入)

30年後に獲得できる不動産資産→7,000万円(※4,500万円)

※建物は経年劣化をしますので、建物部分2,500万円がなくなったとして、土地資産4,500万円が残ります。

1,800万円(現金収入) + 4,500万円(不動産資産) = 6,300万円

建物部分の価値がなくなっても土地資産が残ります。

仮に毎月のキャッシュフローを貯めずに使用していたと仮定しても、4,500万円の不動産資産を獲得することができました。

果たして他の投資商品でこの利益を生み出せるのでしょうか?

意外に高くない不動産投資のハードル

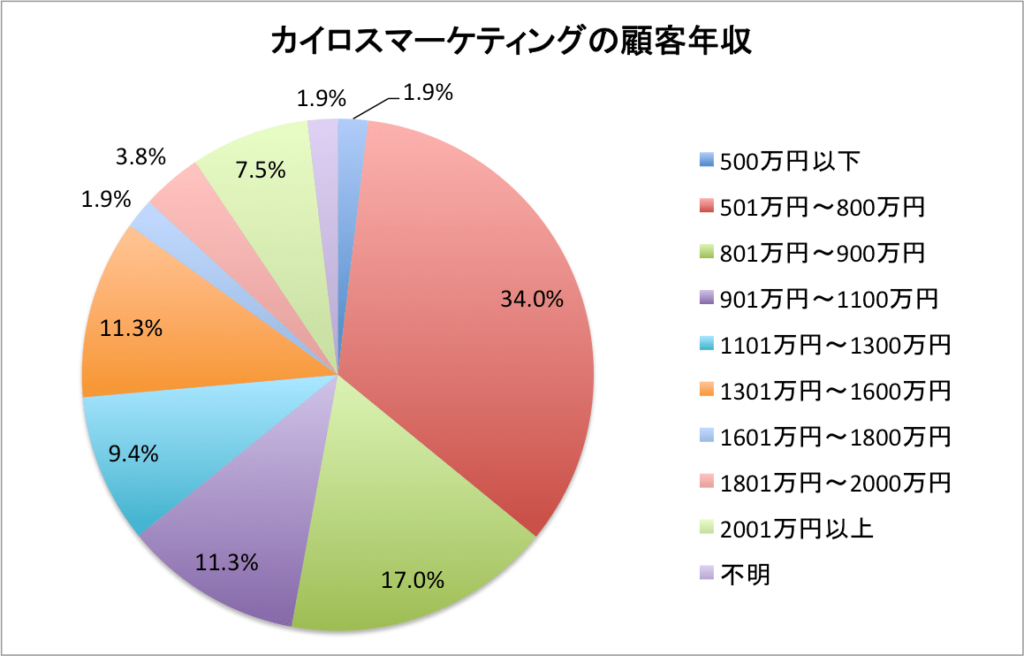

不動産投資はハイクラスの人や元々お金持ちの人の投資といったイメージを持たれているかもしれません。

では、弊社の顧客年収データを見てみましょう。

不動産投資はハイクラスの人や元々お金持ちの人の投資といったイメージを持たれているかもしれません。

では、弊社の顧客年収データを見てみましょう。

1番割合が多いのが501万円〜800万円となっています。実際のところ年収が500万円を超えるサラリーマンなら、何らかの収益物件を保有できるのです。驚くほどの高所得ではないと感じませんか?

年収500万円からならどんな投資を始めるべきなのかは、「コラム#16 年収500万円の投資家が狙うべき本当の物件」をご覧ください。

最後に

投資に関心を持つ人が増えている現代において、不動産投資需要も高まってきています。

この記事を見ているあなたも少なからず投資に興味があったり、既に運用をされていると思います。将来の大きな資産を築く上でも不動産投資という最強のマネーマシンを選択肢として忘れてはいけません。